ETFs gelten als einfaches und kostengünstiges Vehikel, um Aktien zu erwerben. Wie genau funktionieren diese Produkte?

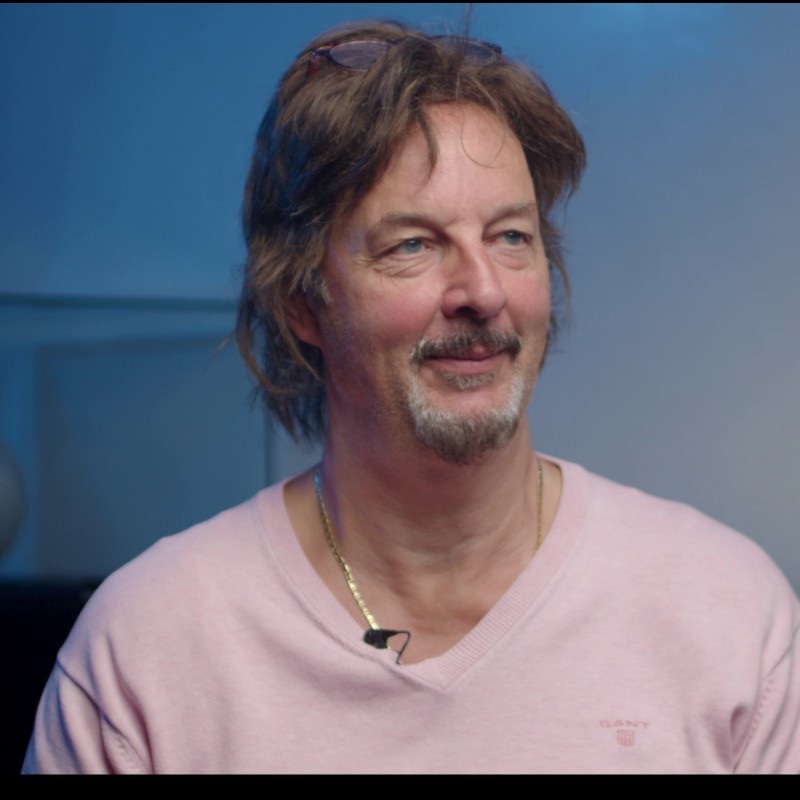

Jens Mitzscherlich: Der erste Exchange-traded-fund (ETF) im deutschen börsengehandelten Indexfond kam bereits in den 1970er Jahren in den USA auf den Markt. Heute werden ca. 6 Billionen USD in ETFs angelegt. Ein Grund ist die einfache Struktur. Im Grunde versucht ein ETF, einen bestimmten Börsenindex nachzuzubauen. Dabei folgt der ETF möglichst genau der Kursentwicklung „seines“ Index. Ein Investor kann so mit dem Kauf eines DAX30-ETF an der Wertentwicklung der 30 größten deutschen Aktiengesellschaften 1:1 partizipieren, ohne alle Titel einzeln erwerben zu müssen. Da die Anteile an einem ETF an der Börse gehandelt werden, können die Anteile schnell und unkompliziert gekauft und wieder veräußert werden.

ETF werden passiv gemanagt. Welche Vorteile ergeben sich für Investoren?

Jens Mitzscherlich: ETFs weisen deutlich geringere Kosten auf, da sie auf ein teures Fondsmanagement verzichten, das mit aufwändigen Forschungen versucht, die vermeintlich besten Wertpapiere eines Index auszuwählen. Unzählige Studien belegen, dass ETFs im Langfristvergleich gegenüber vergleichbaren aktiven Fonds die höheren Renditen erzielen. Neben den Kosten- und Renditevorteilen und des guten Handlings für private Anleger gibt es weitere Vorteile, die für ETFs sprechen:

• Einfacher Weg, um breit diversifiziert in den Aktien- oder Anleihenmarkt zu investieren;

• Die Kostenstruktur und die Anlagestrategie bzw. Konstruktionsweise des jeweiligen ETF sind transparent;

• ETF sind Sondervermögen und genießen denselben Schutz wie aktiv gemanagte Fonds.

Aufgrund der genannten Vorteile empfehlen wir für unsere Kunden schwerpunktmäßig global gestreute ETF-Portfolios.

Welche Arten von ETFs gibt es und worin unterscheiden sich die Produkte?

Jens Mitzscherlich: Für Anleger gibt es mittlerweile ein großes Spektrum von weit über 1.000 ETFs. Dadurch werden für viele Anlagestrategien ETFs angeboten. Während die Vielfalt für die gängigen Anlagestrategien zu begrüßen ist, besteht bei vielen Nischenprodukten die Gefahr, dass die ursprüngliche Idee eines ETFs – transparentes und liquides Investieren in den Markt – aus dem Fokus gerät.

Das wichtigste Unterscheidungskriterium von ETFs ist der jeweilige Index, der durch den Fonds abgebildet wird. Daher geht es beim Investieren mit ETFs zuerst um die Auswahl des passenden Index. Bei Aktienindizes spielen Varianten, die eine bestimmte Branche oder einen regionalen Wirtschaftsraum abbilden, die größte Rolle. Anleihen-ETFs unterscheiden sich im Wesentlichen durch Ausfallrisiken, Laufzeiten und Währungen der dahinter liegenden Anleihen.

Wenn der passende Index (z.B. MSCI Word, S&P500) ausgewählt wurde, unterscheiden sich die jeweiligen ETFs z.B. durch die Replikationsmethode, den Tracking Error oder die Produktkosten. Weitere Unterschiede liegen in dem Fondsdomizil, dem Gründungsjahr und Fondsvolumen. Jeder ETF-Investor sollte sich daher nicht nur mit der Auswahl des Index beschäftigen, sondern auch die genannten Eigenschaften des spezifischen ETFs verstehen und entsprechend berücksichtigen.

Worin investieren Menschen derzeit mehr, in Aktien- oder Renten ETF?

Jens Mitzscherlich: Im Jahr 2019 lag das weltweit verwaltete ETF-Vermögen bei rund 6,2 Billionen USD. Das in Anleihen-ETFs verwaltete Vermögen lag dabei bei ca. einer Billion USD. Dies bedeutet aber nicht, dass Aktien-ETFs besser sind als Anleihen-ETFs. Vielmehr kommt es auf die konkrete Zielsetzung des Investors an, um zu entscheiden welche Art die passende ist.

Wir empfehlen für den langfristigen Vermögensaufbau Aktien-ETFs. Daher liegt hier auch der Schwerpunkt in unseren Kundenportfolios. Zeitgleich empfehlen wir Tagesgeld bzw. kurze Anleihen-ETFs als risikoreduzierendes Element. Insbesondere für institutionelle Investoren oder sicherheitsorientiertere Privatinvestoren spielen Anleihen-ETFs eine große Rolle.

Skeptiker sprechen von Gefahren, im Zusammenhang mit ETFs. Sehen Sie ebenfalls Risiken in der Assetklasse? Welche?

Jens Mitzscherlich: Die größten Gefahren liegen in den Marktrisiken. Darunter versteht man, dass Aktienkurse täglich schwanken und in Zeiten wie der Finanz- oder Coronakrise deutlich zurückgehen können. Diese lassen sich aber reduzieren, in dem verschiedene ETFs in einem Portfolio kombiniert werden, die auf möglichst unterschiedliche Branchen und Regionen setzen. Weitere Risiken können in Zukunft entstehen, wenn der Marktanteil von ETFs zu groß werden sollte. Aktuelle Studien, u.a. von der Bundesbank von 2019, geben aktuell keinen Anlass zur Sorge.

Studien besagen, dass Fondsmanager den Markt auch nicht schlagen. Gibt es trotzdem Vorteile, die für aktiv gemanagte Fonds sprechen?

Jens Mitzscherlich: Bisher war es tatsächlich so, dass bei einer korrekt ausgewählten Benchmark – und hier liegt oft der Fehler – der aktive Fondsmanager nach Abzug aller Kosten gegenüber dem ETF das Nachsehen hat. Das gilt für Anleihen und Aktien. Daher ist es nicht überraschend, dass Warren Buffet seinen Erben einen ETF auf den S&P 500 und einen ETF auf amerikanische Staatsanleihen empfiehlt. Die Zukunft sieht möglicherweise anders aus. Daher empfehlen wir, bei hohen Vermögen aktive Fonds beizumischen, um sich auch langfristig strategisch divers aufzustellen. Wichtig ist, dass Anleger darauf achten, möglichst kostengünstige, aktive Fonds ohne Abschlussprovisionen zu erwerben.