Wertpapiere wie Anleihen und Zertifikate in Papierform gehören bald der Vergangenheit an. Aktien sind davon allerdings ausgenommen. Was war Voraussetzung für die Digitalisierung nach eWpG?

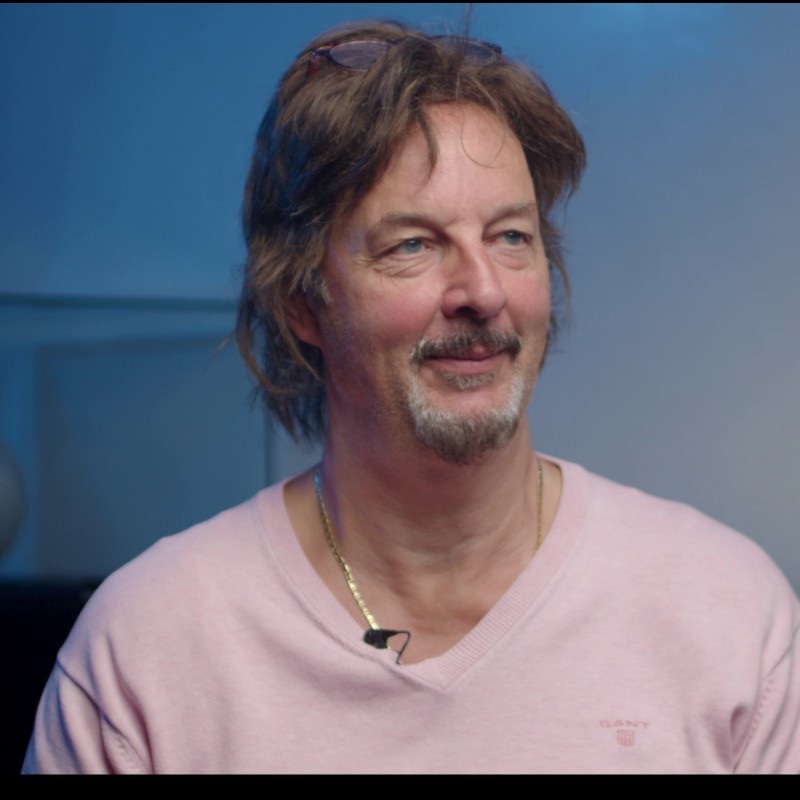

Oliver Zander: Zivilrechtlich ist die eigentliche Form eines Wertpapiers wie etwa einer Inhaberschuldverschreibung oder einer Aktie die Schriftform. Das BGB geht nach wie vor davon aus, dass ein Wertpapier eine schriftliche Verkörperung haben muss. Allerdings ist dies in der Praxis seit mehr als 70 Jahren kaum noch relevant. Eine Anleihe in der Form einer Inhaberschuldverschreibung wird heute als Urkunde in Schriftform bei der Wertpapiersammelbank, in Deutschland die Clearstream Banking AG, physisch hinterlegt. Diese Urkunde repräsentiert alle Teil-Schuldverschreibungen, die dann im Hinblick auf die einzelnen Eigentümer einer Urkunde durch Verbuchungsvorgänge papierlos abgebildet werden. Der Inhaber einer Anleihe erhält von seiner Depotbank nur einen Kontoauszug, auf dem die Anleihen aufgelistet sind. Eine Anleihe in Papierform erhält der Anleger nicht. Daher sind die Vorgänge des Erwerbs und der Veräußerung von Wertpapieren bereits heutzutage sehr weitgehend papierlos. Allerdings quält sich die Rechtswissenschaft mit gewundenen Erklärungen dazu, wie die gesetzlich eigentlich vorgeschriebenen papierhaften Vorgänge auch papierlos vorgenommen werden können.

2017 / 2018 kam dann der Tokenrausch – fast täglich las man von Millionenbeträgen, die Emittenten von elektronischen Token in der „Community“ angeblich eingesammelt haben. Um den regulatorischen Anforderungen zu entgehen, wurden diese Token zumeist als sogenannte Utility Token ausgestaltet. Sie waren einem Gutschein zum Bezug einer Dienstleistung vergleichbar, enthielten aber keinen Wert, der einer Aktie oder einer Inhaber-Schuldverschreibung entsprach. In der Folge kamen dann die sogenannten Security Token auf, die weitgehend einer Schuldverschreibung entsprachen und damit auch die regulatorischen Vorgaben erfüllen mussten. Die Token basierten häufig (aber nicht immer) auf der Blockchain-Technologie, auf der auch der Bitcoin beruht, oder aber auf einer anderen sogenannten Distributed-Ledger-Technologie (DLT). Diese Technologie erlaubt es, durch dezentrale Datenstrukturen in einem Netzwerk Transaktionen nachvollziehbar und unveränderlich abzubilden. Die Entwicklung von DLT und das damit verbundene Aufkommen elektronischer, per Internet handelbarer Token waren die Voraussetzung dafür, dass sich der Gesetzgeber mit einer Renovierung des Wertpapierrechts durch das eWpG zu befassen begann.

Wann kann man mit der Änderung rechnen und entstehen so auch Neuerungen für Verbraucher?

Oliver Zander: Die wesentliche, sich auch praktisch auswirkende Neuerung ist die Einführung von Kryptowertpapieren, die in Kryptowertpapierregistern registriert werden. Durch die Einführung von Kryptowertpapierregistern wird die Monopolstellung der Clearstream Banking AG, die bislang für Wertpapiere der einzig zugelassene Zentralverwahrer in Deutschland war, gebrochen. Allerdings erfordert eine Tätigkeit als Kryptowertpapierregister eine Zulassung als Finanzdienstleister. Bis eine größere Anzahl von Unternehmen eine solche Zulassung erhalten hat, wird noch einige Zeit vergehen, so dass die Entwicklung in diesem Bereich wohl erst langsam Fahrt aufnehmen wird.

Für Verbraucher mag eine Auswirkung darin bestehen, dass diese zukünftig leichter und mit größerer Rechtssicherheit in Kryptowerte investieren können. Jedenfalls schafft der neue rechtliche Rahmen eine größere Transparenz im Bereich der Kryptoassets.

Zur Aufbewahrung soll die Deutsche Börse eine Plattform eingerichtet haben. Wie kann man sich diese vorstellen?

Oliver Zander: Nach den Angaben der Deutschen Börse plant diese zusammen mit der Clearstream Banking AG und weiteren Partnern aus dem Finanzbereich die Entwicklung einer cloudbasierten vollständig digitalen Plattform, auf der nachbörslich elektronische Wertpapiere handelbar sind. Die Deutsche Börse würde als Zentralverwalter im Sinne des eWpG für elektronische Wertpapiere fungieren. Voraussetzung für den Traffic auf dieser Plattform ist allerdings, dass zukünftig elektronische Wertpapiere in ausreichender Anzahl zur Verfügung stehen. Eine solche Plattform ist mit verringerten Kosten und schnelleren Transaktionszeiten verbunden. Für Verbraucher als Endkunden dürfte dies aber keine gravierenden Vorteile bringen.

Welche Vorteile hat die elektronische Aufbewahrung von Zertifikaten und Anleihen?

Oliver Zander: Je nachdem, welche Player in diesem Markt auftreten werden und wie diese die Abwicklung konkret gestalten, steht zu erwarten, dass bei der Emission und dem Handel von Wertpapieren weniger Intermediäre auftreten, so dass jedenfalls im Grundsatz die Transaktionskosten gesenkt und die Schnelligkeit der Abwicklung erhöht werden kann.

Das eWpG wird in der rechtswissenschaftlichen Literatur häufig als „Versuchsgesetz“ bezeichnet – man wird abwarten müssen, wie sich der Markt entwickelt und wie man dann das Gesetz entsprechend ändert. Auf der Ebene der EU wird derzeit der Entwurf der Verordnung über Märkte für Krypto-Vermögenswerte diskutiert. Die EU verfolgt das Ziel, die Verwahrung, die Ausgabe und den Handel von Kryptowerten europaweit einheitlich zu regeln. Dies wird auch auf der Ebene es eWpG weitere Änderungen nach sich ziehen.

Doch Aktien, Investmentfonds und Krypto sind von der Digitalisierung vorerst ausgenommen. Das heißt, dass die Blockchain ihr volles Potenzial nicht ausspielen kann. Damit hinkt der Finanzplatz in Deutschland anderen Ländern hinterher. Können Verbraucher in Zukunft mit weiteren Schritten in Richtung Digitalisierung auch in diesem Bereich rechnen?

Oliver Zander: Das eWpG umfasst eine große Anzahl unterschiedlicher Typen von Wertpapieren. So fallen Genussscheine, Optionsscheine, bestimmte commercial papers, Anlagezertifikate, asset-backed-securities, collateralized debt obligations und Wandel- und Gewinnschuldverschreibungen auch in den Anwendungsbereich des eWpG. Überdies ist § 95 Abs. 1 KAGB geändert worden, so dass nunmehr auch inländische offene Investmentvermögen in Vertragsform als elektronische Anteilsscheine nach dem eWpG digitalisiert werden können. Aus Sicht des deutschen Zivilrechts ist dies eine Art Revolution. Aber gewiss: die Blockchain oder besser die distributed ledger Technologie kann noch mehr. Insofern ist das „Versuchsgesetz“ eWpG nur ein erster Wurf. Spätestens mit der erwähnten Verordnung der EU werden sich weitere Türen öffnen. Fraglich ist allerdings, ob alle möglichen Anwendungen der distributed ledger Technologien einen Rechtsrahmen brauchen – es geht hier ja vor allem um das Thema der Geldanlage. Dies setzt Vertrauen voraus, dessen Aufbau durch einen verlässlichen Rechtsrahmen und bestimmte Mindeststandards zumindest gefördert wird. Dafür ist das „Versuchsgesetz“ eWpG allemal hilfreich.