Fondsratings sollen Anlegern dabei helfen, aus tausenden von Produkten das Richtige auszusuchen. Nach welchen Kriterien arbeiten die Anbieter dieser Fondsratings?

Erstmal muss man zwischen quantitativen und qualitativen Ratings unterscheiden. Erstere verlassen sich primär auf ein großes Kriterium: die Performance des Fonds in der Vergangenheit. Diese „Performance“ beinhaltet unter anderem quantitative, also zählbare Kenngrößen wie die Wertsteigerung in einem definierten Zeitraum und Preisschwankungen. Viele Ratings geben außerdem noch Informationen über die Kosten. Qualitative Ratings sind deutlich aufwendiger, da sie auch Kriterien wie den Wechsel eines Fondsmanagers oder der Fondmanagerin, Änderungen auf der Unternehmensebene und die Einführung neuer Investmentprozesse mit einbeziehen, alles wichtige Einflussgrößen für die zukünftige Entwicklung eines Fonds.

Sind die Bewertungskriterien bei den großen Ratinganbietern gut nachvollziehbar?

Generell würde ich sagen ja. Es ist nicht unsinnig, sich die Datenlage der vergangenen Jahre anzuschauen; dasselbe gilt für die qualitativen Kriterien. Die Frage ist eher: Sind diese Bewertungskriterien exhaustiv genug in ihrem Informationsgehalt, dass man auf ihrer alleinigen Basis schon die Entscheidung zum Investieren treffen sollte?

Viele Anbieter werben mit guten Fondsratings. Wie aussagekräftig sind gute Fondsratings eigentlich wirklich?

Ein großes Problem bei den meisten Fondratings sehe ich persönlich darin, dass die Ratings oft relativ und nicht absolut erfolgen. Bei absoluten Ratings kann es auch sein, dass kein Produkt die Bestbewertung erhält oder mehrere oder dass sich alle Produkte im Mittelfeld befinden. Bei den relativen Ratings werden die verschiedenen Optionen, in diesem Falle Fonds, in eine Reihenfolge gebracht. Ganz intuitiv verbindet man mit dem ersten Platz oder einer Fünf-Sterne-Bewertung dann „den besten aller Fonds“ und denkt, man hätte hier eine tolle Möglichkeit. Wenn allerdings einfach nur die besten zehn Prozent der bewerteten Fonds fünf Sterne bekommen, die nächsten 25 Prozent vier und so weiter, landet vielleicht ein Fond im Fünf-Sterne-Bereich, der meilenweit hinter anderen Fonds zurückliegt, es aber trotzdem in die besten zehn Prozent geschafft hat.

Außerdem liefern viele Fonds nur eine Querschnittansicht, also eine Punktbewertung verschiedener Möglichkeiten und sagen zum Beispiel nichts über die eigene Bewertungsstabilität aus. Zusätzlich wird Performance in der Vergangenheit oft viel zu schwer in die Gewichtung mit einbezogen, was verschiedene Gefahren birgt.

Ansonsten, und das ist vielleicht der größte Punkt: Die Ratings können nur die Fonds auf Basis verschiedener, mehr oder weniger aussagekräftige Kriterien bewerten – Was sie nicht können, ist den potenziellen Investor oder die potenzielle Investorin analysieren und auf dieser doppelten Grundlage eine Empfehlung aussprechen.

Macht es als Anleger überhaupt Sinn, sich bei der Anlageentscheidung auf Fondsratings zu verlassen?

Ich würde sagen ja und nein. Generell begrüße ich solche vereinfachten Darstellungen, weil sie Informationen über Finanzen leicht zugänglich für alle machen, die sich damit beschäftigen wollen. Sie verringern die Einstiegshürde in Investment und das ist etwas, wofür ich bei der Finanzberatung Rühmkorff zum Beispiel auch immer wieder plädiere: Vermögensanlagen sollten für alle möglich und Informationen dazu greifbar sein, nicht nur für die oberen fünf Prozent. Sicherlich kann man dann Fondratings als Ausgangspunkt für weitere Recherche nutzen. Generell können sie eine Richtung und einige erste Informationen liefern. Geht es jedoch daran, Geld in die Hand zu nehmen, sehe ich in ihnen allenfalls das: einen ersten Ausgangspunkt zur groben Orientierung in einem Prozess, der definitiv noch weiterer Schritte bedarf, bis man sich wirklich für eine Anlage entscheidet.

Welche Alternativen gibt es für Privatanleger, die Sie für sinnvoller erachten?

Ich bin Finanzberater. Natürlich muss ich jetzt sagen, dass es am sinnvollsten ist, eine Finanzberatung zu machen. Das meine ich aber gar nicht herabsetzend, weil wir Finanzberater*innen ja ach so viel mehr Wissen hätten und man es als Laie ja gar nicht verstehen könnte. Ich meine das im Gegenteil so, dass wir es noch besser schaffen können, bei unseren Kund*innen ein tiefergehendes Verständnis für ihre Finanzen aufzubauen, als sie es beim blinden Durchforsten eines Waldes aus verschiedenen Fondratings erreichen würden. Ziel einer Finanzberatung ist es, im Gegensatz zu Fondratings, nicht einfach, den besten Fond zu finden und dann fleißig zu investieren. Natürlich habe ich auch Kund*innen, die generell weniger informiert werden wollen und meiner Expertise voll vertrauen; das ist natürlich auch vollkommen legitim. Aber eine gute Finanz- oder Vermögensberatung zeichnet sich in der Regel auch dadurch aus, dass ein Verständnis für die verschiedenen Investitionen erreicht wird, das über „dieser Fond hat vier von fünf Sternen“ hinausgeht. Uns ist es außerdem möglich, beide Seiten mit in die Auswahl der besten Investmentmöglichkeit einzubeziehen: Wir bewerten den Fond, aber wir schauen uns natürlich auch genau die Person an, die investieren möchte und ermitteln dann im Dialog, welcher Fond individuell die beste Option darstellt – Das ist der entscheidende Unterschied zu Ratings, die sich nur eine Seite, nämlich die Fonds anschauen.

Und wie geht jetzt der Profi bei der Auswahl von Produkten vor?

Der Profi behält im Kopf, dass Performance eines Fonds in der Vergangenheit alleine kein zuverlässiger Prädiktor für die Performance des Fonds in der Zukunft ist. Der Profi bezieht so viele Daten wie möglich in seine Analyse ein, quantitativ wie qualitativ, und verlässt sich nicht blind auf Fondratings. Und der Profi erkennt an, dass, wenn er sich nicht zu 100% sicher bei seiner Anlageentscheidung ist, eine Finanzberatung in der Regel ein guter Schritt ist, sowohl um Hilfe bei Investmententscheidungen zu bekommen als auch selbst Expertise aufzubauen, um potenzielle zukünftige Entscheidungen unabhängig treffen zu können.

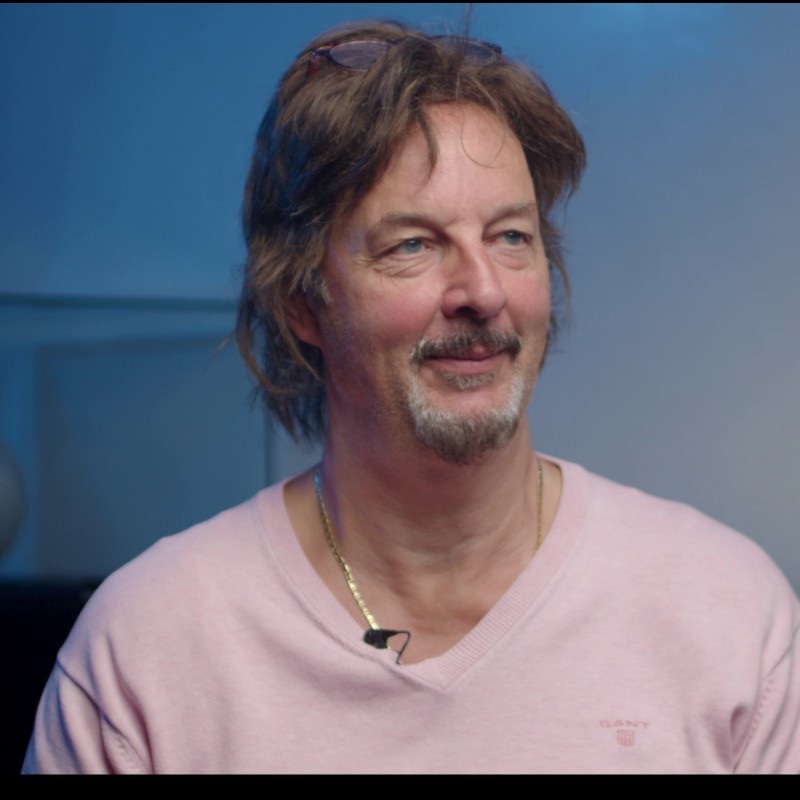

Herr Rühmkorff, vielen Dank für das Interview.